Sind Sie flüssig?

Unternehmen müssen ausgewogen finanziert sein. Ein Aspekt dabei ist die kurzfristige Finanzierung – die Frage nach ausreichender Liquidität des Unternehmens.

Die Information, wie viel Kapital einem Unternehmen (kurzfristig) zur Verfügung steht und ob es den kurzfristigen Zahlungsverpflichtungen nachkommen kann, erhält man durch das sogenannte „Working Capital“.

Dafür zieht man all jene Vermögenswerte heran, die am Stichtag der Bilanz oder der Saldenliste als Barmittel zur Verfügung stehen, oder innerhalb kurzer Zeit (zum Beispiel drei Monate) zur Verfügung stehen. Etwa in der Kassa, auf der Bank, als Forderungen oder allenfalls in Form von Lagerware, die innerhalb der nächsten 3 Monaten „zu Geld“ werden kann. Diese Werte findet man in der Regel im Umlaufvermögen (= auf der Aktiv-Seite) einer Bilanz.

Aber Achtung, es können nur die Vermögenswerte herangezogen werden, bei denen davon ausgegangen werden kann, dass diese kurzfristig realisierbar sind – somit als Bargeld zur Verfügung stehen werden. Entscheidend dabei ist das Wissen, wann ein Vermögensgegenstand (oder eben eine Forderung oder Lagerware) zu Geld wird. Geld, das dann verwendet werden kann um etwa Lieferantenverbindlichkeiten zu bezahlen. Zudem muss man alle kurzfristig fälligen Zahlungsverpflichtungen summieren: Schulden, Verbindlichkeiten aus Lieferungen und Leistungen, sonstige Verbindlichkeiten, die innerhalb der nächsten 3 Monate zu zahlen sind. Die Differenz davon zeigt die Liquidität des Unternehmens zum Stichtag.

Idealerweise ist dieses System von den Fristigkeiten der Forderungen und Verbindlichkeiten her ausgewogen. Das heißt, die Kunden zahlen so, dass rechtzeitig Lieferanten bezahlt werden können. Geht sich das nicht aus, fangen mögliche Schwierigkeiten an. Man muss sich daher regelmäßig einen Überblick über den aktuellen Stand der kurzfristigen Forderungen und Verbindlichkeiten verschaffen. Kurzfristig ist hier im Sinne eines Zeitraums von drei Monaten gemeint.

Um Planungsschlüsse ziehen zu können, ist es zudem immer erforderlich in Relation zum Working Capital, den Geldfluss („Cashflow“) – also die tatsächlichen Geldflüsse aus der gewöhnlichen Tätigkeit des Unternehmens – zu betrachten.

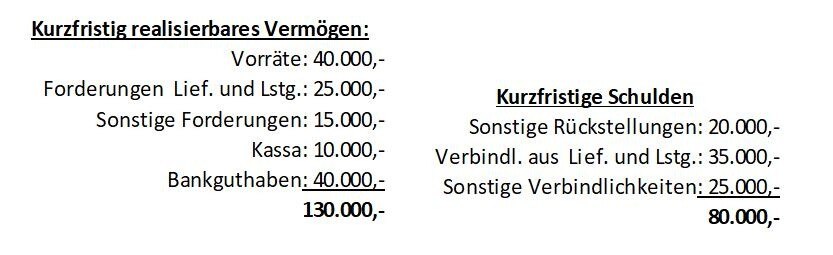

Eine Beispielrechnung aus einer Bilanz zum 31.12.2023 könnte wie folgt aussehen:

Das Working Capital beträgt 130.000.- Euro minus 80.000.- Euro und ist mit 50.000,- Euro positiv. Das Unternehmen kann somit zum 31.12.2023 mit dem kurzfristig realisierbaren Vermögen die kurzfristig zur Zahlung anstehenden Verbindlichkeiten begleichen und hat eine Liquiditätsreserve von 50.000,- Euro. Zieht man lediglich die vorhandenen flüssigen Mittel heran (Kassa, Bank) und es geht sich damit nicht aus, muss man sich dennoch keine Sorgen machen, denn diese sogenannte „Barliquidität“ geht sich selten aus. Ist das Working Capital eines Unternehmens hingegen negativ, kann es mit den selbst erwirtschafteten Mitteln nicht rechtzeitig den kurzfristigen Zahlungsverpflichtungen nachkommen und muss sich rechtzeitig um Finanzierungen kümmern.